√Laporan Posisi Keuangan - Info Lecak

Akan tetapi sebelum membahas lebih jauh tentang Laporan Posisi Keuangan, tidak ada salahnya kami ucapkan selamat datang ke situs Info Lecak, sebuah situs yang berisi berbagai informasi dan tutorial. Seperti salah satunya informasi mengenai Laporan Posisi Keuangan. Oke yuk langsung disimak ulasan lengkapnya dibawah ini.

Ulasan Lengkap Laporan Posisi Keuangan

Laporan posisi keuangan atau juga biasa disebut sebagai neraca adalah suatu bentuk laporan yang sangat penting pada suatu perusahaan, UMKM, atau jenis instansi yang lainnya.

Dikutip dari salah satu orang pada klc.kemenkeu.go.id yang bernama Bp. Moh. Luthfi Mahrus selaku Dosen PKN STAN jurusan Akuntansi, menerangkan terkait laporan posisi keuangan (statement of financial position).

Selengkapnya terkait informasi tersebut, simak ulasan di bawah ini baik – baik.

Pengertian Laporan Posisi Keuangan

1. Secara Umum

Laporan posisi keuangan secara umum adalah salah satu jenis laporan keuangan yang dibuat oleh suatu badan atau perusahaan guna memberikan informasi terkait posisi kewajiban, aktiva, serta modal di akhir periode.

Untuk para akuntan, mungkin sudah sangat familiar dengan laporan tersebut yang dapat juga disebut sebagai perluasan dari dasar akuntansi.

Sumber data untuk membuat laporan keuangan jenis ini berasal dari neraca lajur.

Jenis laporan keuangan satu ini akan memberikan informasi yang berkaitan dengan sifat serta jumlah investasi di dalam sumber daya perusahaan.

Atau di dalam hal tersebut ialah kekayaan perusahaan, kewajiban terhadap kreditor, serta modal pemilik perusahaan.

Oleh sebab itu, neraca juga dapat membantu guna memprediksi waktu, jumlah, serta ketidakpastian arus kas pada masa depan.

2. Menurut Para Ahli

Berikut ini adalah beberapa pengertian laporan posisi keuangan menurut para ahli yang kami dapat dari MastahBisnis.com:

a. Bp. Moh. Luthfi Mahrus (Dosen PKN STAN)

“Laporan yang menunjukkan aset, liabilitas, serta ekuitas perusahaan terhadap periode tertentu yang memiliki tujuan guna memudahkan analisis, evaluasi, dan memprediksi arus kas pada masa mendatang”.

b. Sofyan S. Harahap (2006:107)

“Suatu laporan yang menggambarkan terkait posisi aktiva, kewajiban, serta modal di waktu tertentu”.

c. Mahmud M Hanafi dan Abdul Halim (2002:63)

“Sebuah laporan yang merangkum posisi dari keuangan sebuah perusahaan terhadap tanggal tertentu.

Laporan satu ini nantinya akan menunjukan sumber daya ekonomis (asset atau aktiva), kewajiban ekonomis (hutang), modal, serta kaitan antar item tersebut”.

d. Weygandt, Jerry. J, Kieso Donald, Kimmel Paul

“Suatu laporan terkait kekayaan, kewajiban, serta modal pemilik terhadap sebuah periode tertentu”.

e. Munawir (2007:13)

“Merupakan suatu laporan sistematis mengenai aktiva, hutang, dan juga modal dari sebuah perusahaan pada waktu tertentu.

Sehingga dapat diketahui tujuan dari jenis laporan ini ialah guna menunjukan posisi keuangan sebuah perusahaan pada saat tanggal tertentu, yang biasanya pada waktu dimana buku – buku ditutup serta ditentukan sisanya terhadap sebuah akhir tahun fiskal atau kalender”.

f. Soemarso

“Merupakan sebuah laporan yang berisi kewajiban, daftar aktiva, serta modal perusahaan terhadap saat tertentu, seperti di akhir bulan”.

g. Harahap (2006:107)

“Laporan neraca merupakan sebuah laporan yang menggambarkan terkait posisi aktiva, kewajiban, serta modal di waktu tertentu”.

Fungsi Laporan Posisi Keuangan

Ada tiga fungsi utama pada laporan neraca, diantaranya yakni:

- Apabila dilihat dari isinya, laporan jenis ini fungsinya sebagai alat dasar perhitungan tingkat pengembalian serta dasar evaluasi struktur dari modal perusahaan.

- Guna menilai risiko perusahaan serta arus kas pada masa depan.

- Untuk menganalisis likuiditas, solvabilitas, serta fleksibilitas keuangan di dalam suatu perusahaan.

Nah berikut ini adalah tiga manfaat laporan posisi keuangan pada sisi likuiditas, solvabilitas, dan fleksibilitas, antara lain:

1. Likuiditas

Likuiditas dapat disebut sebagai acuan / tolak ukur di dalam mencerminkan jumlah waktu yang dibutuhkan hingga kewajiban dapat dilunasi / dibayar.

Rasio satu ini dapat membantu investor serta kreditor guna menilai seberapa besar kemampuan dari suatu perusahaan di dalam melunasi hutang jangka pendek.

Semenatara untuk pemegang saham, rasio likuiditas satu ini dimanfaatkan guna mengevaluasi kemungkinan deviden tunai pada masa depan / untuk menentukan apakah akan membeli lagi saham perusahaan itu / tidak.

Maka dari itu, dapat disimpulkan jika semakin besar angka rasio likuiditas pada sebuah perusahaan, maka risiko yang dihadapi oleh sebuah perusahaan akan semakin kecil, begitu juga sebaliknya.

2. Solvabilitas

Solvabilitas merupakan suatu rasio yang memiliki acuan kepada kemampuan sebuah perusahaan di dalam membayar seluruh hutangnya pada saat jatuh tempo.

Dengan sebutan lain, sebuah perusahaan dikatakan beresiko apabila perusahaan yang memiliki hutang serta hutang tersebut dilunasi dengan aktiva yang dimiliki oleh si perusahaan.

Sebetulnya, aktiva miliki perusahaan seharusnya dipakai guna melakukan ekspansi serta pengembangan perusahaan, bukan untuk menutupi hutang perusahaan.

Maka dari itu, risiko yang dihadapi tak hanya aktiva perusahaan saja yang berkurang, melainkan hal lebih buruk berupa aktiva habis tetapi hutang belum dapat dilunasi.

3. Fleksibilitas

Fleksibilitas merupakan rasio yang dipakai guna mengukur kemampuan perusahaan di dalam hal mengambil beragam keputusan yang efektif.

Keputusan efektif itu bisa di dalam hal pengembangan perusahaan yang berhubungan dengan keadaan keuangan perusahaan.

Apabila keadaan keuangan pada sebuah disebut tidak sehat, maka beragam keputusan yang bisa diambil ini akan sangat terbatas.

Hal itu bisa disebabkan terbatasnya aktiva yang dimiliki pada waktu itu.

Maka dari itu, bisa disebut jika semakin tinggi tingkat fleksibilitas sebuah perusahaan, maka akan semakin kecil pula resiko yang akan dihadapi oleh si perusahaan tersebut.

Unsur Laporan Posisi Keuangan

Laporan neraca mempunyai tiga unsur yang melaporkan posisi keuangan, diantaranya ialah sebagai berikut:

1. Aktiva / Aset

Aktiva atau aset adalah suatu sumber daya yang dikuasai oleh suatu instansi atau perusahaan dengan harapan dapat memberikan manfaat ekonomi pada waktu yang akan datang.

Klasifikasi aset berikutnya membagi aset ke dalam dua golongan yang lebih spesifik, yakni aset tidak lancar serta aset lancar.

a. Aset Tidak Lancar

Aset tidak lancar / aktiva tidak lancar adalah suatu aset yang sangat sulit dikonversi / diubah ke dalam bentuk lain.

Contoh: Merk dagang, tanah, hak paten, mesin, alat, dan bagunan saja.

b. Aset Lancar

Aset lancar merupakan suatu aset yang tidak sulit untuk dikonversikan ke dalam bentuk lain.

Jenis aset satu ini mempunyai banyak sebutan, seperti aset likuid & current assets.

Contoh: Deposito, saham, surat berharga, piutang dagang, kas, serta barang dagangan.

2. Kewajiban / Utang / Liabilitas

Kewajiban ini yang pada umumnya akan timbul dari kejadian masa lalu sehingga si perusahaan harus mengerjakan penyelesaian pada waktu yang akan datang atau di masa depan.

Hal itu juga akan membuat arus keluar dari sumber daya perusahaan yang mengandung manfaat ekonomi.

Klasifikasi liabilitas selanjutnya ini membagi liabilitas menjadi tiga, yaitu :

a. Kewajiban Lancar

Kewajiban lancar / hutang jangka pendek merupakan jenis hutang yang pada umumnya harus dibayar dengan waktu jatuh tempo yang sangat cepat (kurang dari satu tahun).

Sifat hutang satu ini yakni dipakai untuk hal yang tidak terlalu penting di dalam bisnis. Hutang jangka pendek ini juga tidak dikerjakan dalam situasi yang mendesak.

Contoh:

- Hutang bunga

- Hutang tagihan

- Akun hutang

- Hutang pajak penghasilan.

b. Kewajiban Tidak Lancar

Hutang jenis ini berbanding terbalik dengan kewajiban lancar.

Jenis hutang jangka panjang merupakan hutang yang biasanya harus dilunasi selepas melakukan pembayaran lebih dari 12 bulan.

Perusahaan sering kali mengambil kebijakan guna melakukan hutang jangka panjang pada saat hendak melebarkan sayap bisnis serta mengembangkan bisnis dengan lebih cepat

Contoh:

- Hutang hipotek

- Hutang obligasi

- Sewa modal.

c. Kewajiban Kontinjensi

Kontijensi kerap disebut sebagai liabilitas luar biasa yang berlangsung di masa depan. Hanya saja, hal ini tidak selalu terjadi pada seluruh pebisnis.

Contoh:

- Garansi produk

- Gugatan

3. Modal / Ekuitas

Modal atau ekuitas adalah suatu hak residual atas suatu aset perusahaan selepas dikurangi seluruh kewajiban.

Supaya kalian lebih paham, pada umumnya neraca akan merepresentasikan persamaan dasar akuntansi sebagai berikut:

Aktiva = Kewajiban + Modal

Isi Laporan Posisi Keuangan

Suatu neraca atau laporan posisi keuangan yang lengkap serta jelas pada umumnya meliputi beberapa point sebagai berikut:

- Neraca.

- Laporan laba rugi.

- Laporan perubahan ekuitas.

- Laporan perubahan posisi keuangan yang bisa disajikan dalam wujud laporan arus kas maupun laporan arus dana.

- Catatan serta laporan lain dan materi penerangan yang merupakan bagian dari integral laporan keuangan.

Klasifikasi Laporan Posisi Keuangan

Di dalam neraca, aktiva serta kewajiban terjadi dalam bentuk pengklasifikasian berdasarkan karakteristik atau ciri operasi perusahaan.

Berikut adalah pengklasifikasiannya, antara lain:

1. Aktiva Lancar (Current Assets)

Aktiva lancar merupakan suatu harta yang secara normal dapat dikonversikan / diubah ke dalam kas dalam jangka waktu max 1 tahun / di dalam siklus aktivitas perusahaan yang normal.

Jenis aktiva lancar satu ini terjadi di dalam laporan neraca berdasarkan urutan likuiditasnya, yakni dimulai dari akun yang sangat likuid.

Berikut adalah contoh aktiva lancar:

- Kas.

- Kas kecil.

- Piutang wesel.

- Piutang usaha.

- Persediaan barang dagangan.

- Akumulasi penyusutan aktiva tetap.

- Premi asuransi.

- Perlengkapan.

- Investasi jangka pendek.

- Sewa dibayar dimuka.

- Dan yang lainnya.

2. Aktiva Tetap (Fixed Assets)

Aktiva tetap merupakan suatu harta yang digunakan di dalam sebuah perusahaan serta mempunyai fungsi yang melebihi sebuah masa pembukuan / melebihi 1 tahun. Biasanya dipakai pada kegiatan operasional perusahaan bukan untuk dijual, serta mempunyai nilai material yang tinggi.

Berikut adalah contoh aktiva tetap:

- Bangunan.

- Peralatan.

- Tanah.

- Goodwill.

- Kendaraan.

- Merek dagang.

- Hak cipta.

- Hak paten.

- Franchise.

- Dan yang lainnya.

3. Aktiva Lain – Lain (Other Assets)

Aktiva lain – lain merupakan suatu aktiva yang tak termasuk ke dalam kategori aktiva lancar maupun aktiva tetap.

Sebagai contoh ialah mesin yang telah tidak dipakai di dalam aktivitas operasi perusahaan.

4. Kewajiban Lancar (Current Liability)

Hutang lancar / hutang jangka pendek merupakan suatu kewajiban yang diharapkan dapat dilunasi di dalam siklus operasi normal / max dalam waktu 1 tahun.

Berikut adalah contoh kewajiban lancar:

- Utang usaha.

- Utang pajak.

- Utang wesel.

- Pendapatan diterima dimuka.

- Hutang jangka panjang yang segera jatuh tempo.

- Beban yang masih harus dibayar (utang beban).

- Dan yang lainnya.

5. Kewajiban Jangka Panjang (Long Term Liability)

Kewajiban jangka panjang merupakan suatu hutang dimana jatuh temponya / pelunasannya ada dalam jangka waktu lebih dari 1 tahun.

Berikut adalah contoh kewajiban jangka panjang:

- Utang hipotek.

- Utang obligasi.

- Dan yang lainnya.

6. Modal (Equity)

Di dalam neraca perusahaan yang berbentuk Perseroan Terbatas (PT), ada kategori ekuitas yang meliputi 2 komponen utama, antara lain:

a. Modal disetor.

Modal disetor merupakan suatu modal yang diperoleh pada waktu pemilik / pemegang saham menyetorkan uang dan atau aset lainnya terhadap suatu perusahaan.

Komponen pada modal disetor terdiri atas:

- Modal saham, merupakan suatu bagian dari saham yang diluncurkan guna menjelaskan sebuah kepemilikan.

- Agio saham, merupakan suatu kelebihan jumlah yang disetorkan oleh para pemegang saham.

b. Laba ditahan / saldo laba / cadangan.

Laba ditahan merupakan suatu komponen yang berasal dari modal yang menjelaskan kelebihan laba yang diinvestasikan kembali di dalam perusahaan selepas adanya pembayaran dividen terhadap para pemegang saham.

Pada perusahaan yang wujudnya perseorangan, modal hanya terdiri atas modal pemilik perusahaan. Sementara untuk pengambilan modal oleh pemilik yang dimiliki oleh suatu perusahaan disebut sebagai prive.

Dan bagi perusahaan yang wujudnya persekutuan, modal terdiri atas modal sekutu.

Serta pada perusahaan yang wujudnya koperasi, modal terdiri atas simpanan lain, simpanan pokok anggota, serta cadangan.

Kelemahan Laporan Posisi Keuangan

Ternyata tak hanya dapat membantu untuk melihat keadaan keuangan dari suatu perusahaan, namun laporan ini juga mempunyai beberapa kelemahannya tersendiri.

Apabila pada beberapa hal yang berhubungan pada pengukuran / penilaian unsur – unsur aset serta kewajiban perusahaan.

Berikut ini adalah beberapa kelemahan dari posisi keuangan atau neraca, antara lain:

- Laporan ini apabila dilihat dari sebagian aset (aktiva) yang diukur serta disajikan dengan biaya perolehan / biaya perolehan diamortisasi bukan dengan nilai kini. Nilai kini tidak bisa mencerminkan nilai yang wajar.

- Aktiva / aset yang tidak berbentuk nyata mempunyai manfaat ekonomi. Namun sangat sulit diukur nilainya secara objektif sebab dihasilkan dengan cara internal tidak boleh diakui di dalam sebuah neraca. Aset yang berwujud contohnya seperti merek dagang yang dihasilkan dengan cara internal.

- Kemudian soal unsur kewajiban, yang mana pada setiap laporan neraca mungkin mempunyai data yang tak dilaporkan sebagai kewajibannya. Hal tersebut disebabkan sebagian kewajiban sengaja, memang terdapat yang sengaja disembunyikan lewat rekayasa akuntansi yang dikenal sebagai istilah off-balance sheet financing.

- Kelemahan berikutnya ada pada pengukuran nilai sebagian unsur neraca. Hal tersebut dapat melibatkan pemakaian pertimbangan serta estimasi seperti lewat estimasi masa manfaat aset tetap serta estimasi kewajiban garansi.

Bentuk & Contoh Laporan Posisi Keuangan

Bentuk dari laporan posisi keuangan sama halnya seperti neraca pada umumnya yang dapat dibentuk sesuai denhan perusahaan butuhkan.

Bahkan, standar akuntansi keuangan juga tak ada yang mengatur bentuk neraca harus seperti apa wujudnya.

Terdapat suatu perusahaan yang menyajikan aktiva terlebih dahulu, lalu kemudian baru diikuti dengan ekuitas serta terakhir kewajiban (praktik semacam ini sangat lazim di berbagai negara Eropa).

Tak hanya itu saja, ada pula perusahaan yang menyajikan aktiva lancar pada urutan pertama di dalam kategori aktiva, serta kewajiban lancar di urutan awal pada kelompok kewajiban.

Seluruh hal tersebut tergantung dengan kebijakan tiap – tiap perusahaan.

Nah, apabila dilihat secara umum, bentuk laporan neraca ini ada dua macam, yakni

1. Neraca Bentuk Akun (Account Form)

Bentuk laporan satu ini pada umumnya menyajikan berbagai unsur neraca secara berdampingan:

Isinya yang ada pada bagian kiri menyajikan aktiva sera di kanan menyajikan kewajiban serta ekuitas.

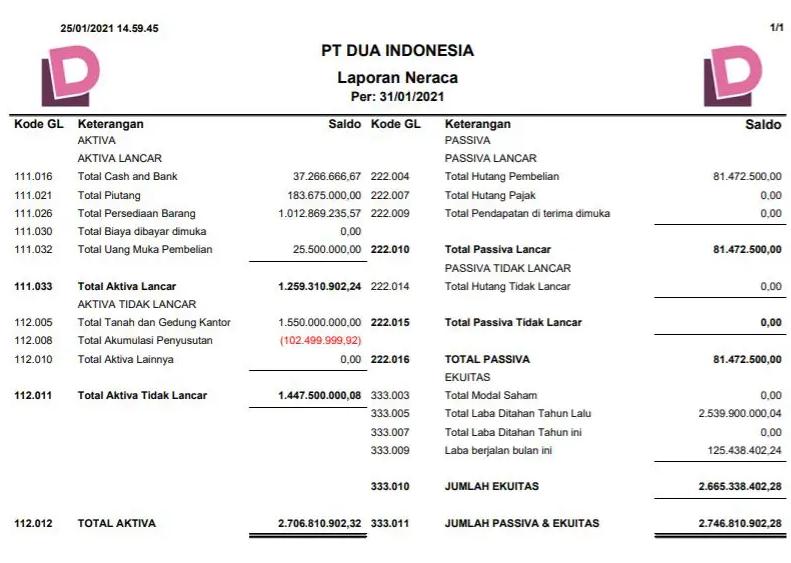

Contoh neraca bentuk akun:

Contoh neraca bentuk akun dalam pdf / word:

2. Neraca Bentuk Laporan (Report Form)

Neraca bentuk laporan satu ini pada umumnya menyajikan berbagai unsur aktiva, kewajiban, serta ekuitas secara berurutan memanjang ke bawah atau secara potrait.

Urutannya dimulai dari aktiva, kemudian lanjut ke utang serta terakhir modal.

Contoh neraca bentuk laporan:

Contoh neraca bentuk laporan dalam pdf / word:

Kesimpulan

Laporan posisi keuangan atau disebut juga neraca adalah suatu laporan keuangan yang sangat penting guna mengetahui keadaan keuangan pada suatu perusahaan atau instansi.

Laporan neraca mempunyai tiga unsur penting yakni aktiva, kewajiban, dan modal.

The post Laporan Posisi Keuangan appeared first on Yuksinau.

Sekian dulu ulasan mengenai Laporan Posisi Keuangan yang bisa kami sampaikan untuk sobat semuanya. Kami ucapkan banyak terima kasih karena sudah mengunjungi situs infolecak. blogspot. com dan membaca urian diatas hingga selesai. Harapannya apa yang kami sampaikan diatas dapat menambah wawasan kita semuanya, terlebih untuk Anda yang memang sedang mencarinya. Jangan lupa bahagia dan sampai jumpa di postingan selanjutnya.

Post a Comment for "√Laporan Posisi Keuangan - Info Lecak"